実際に家族信託の活用を考えるときには最初に信託契約の内容を検討することが一般的だと思います。

ですが、ご家族の希望ばかりを優先した信託契約をすると、想定外のみなし贈与税等が課税されるリスクがあります。この課税リスクは絶対に回避したいところ。

ここでは家族信託を活用する際に特に気を付けたい「みなし受益者」と「特定委託者」について説明します。

信託法上の受益者と税法上の受益者の違い

まずは受益者の範囲について確認します。

家族信託の基本について確認したい方はリンク先をご確認ください。家族信託の基本について解説しています。

家族信託の税務に関しては、受益者等課税信託とされています。受益者等課税信託では、受益者等に課税されます。

ですので、家族信託を活用する際に税金を検討するときには「受益者等」に該当するか否かの判断はとても重要です。

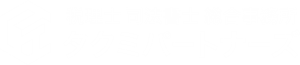

ここでまず基本知識として押さえておきたいのは、信託法上の受益者と税法上の受益者はその範囲が同じではないという点です。

信託法上の受益者は「受益権を有するもの」です。

一方、税法上の受益者は信託法上の受益者のうち、「受益者としての権利を現に有するもの」に限られています。受益者としての権利を現に有しないものは税法上の受益者にはあたらないということです。

信託法上の受益者≒税法上の受益者となります。

この点をイメージ的に表すと次のようになります。

受益者としての権利を現に有するもの

税法上の受益者は、受益者としての権利を現に有する者とお伝えしたところですが、この点について具体例をあげると、例えば、残余財産受益者は「受益者としての権利を現に有するもの」に含まれますが、帰属権利者は「受益者としての権利を現に有するもの」にはあたらず、受益者には含まれません(所得税基本通達13ー7)。

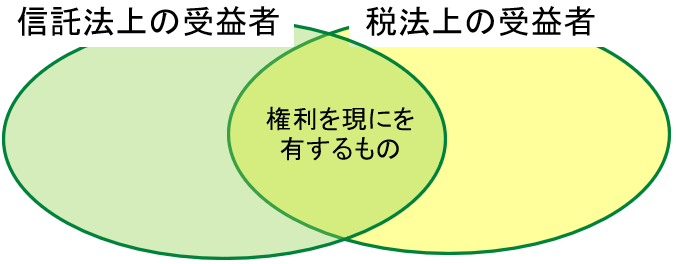

ところで、信託は受益者「等」課税信託と前述しましたが、この受益者「等」には、次に説明する「みなし受益者」と「特定委託者」が含まれます。

ご自身で信託契約書を作成したとして、その契約に「みなし受益者」と「特定委託者」にあたる者がいらっしゃれば、みなし贈与税などの課税リスクがあります。この点が落とし穴になりますので相当な注意をしたいところです。

みなし受益者とは?

みなし受益者とは、信託の変更をする権限を現に有し、かつ、その信託の信託財産の給付を受けることとされている者(受益者を除く)のこと。

大切なことですので、再三繰り返しますが、みなし受益者に該当すれば信託契約時に課税リスクが発生してしまい、多額の税金を納付することがありますので気をつけたいところです。ちなみに贈与税の最高税率は55%です。

信託の変更をする権限を現に有する

「信託の変更をする権限を現に有している」はみなし受益者を判断する際の1つ目の要件です。

「信託の変更をする権限を現に有している」については、委託者、受託者、受益者が信託の変更をする権限を現に有していいます。

理由は、信託の変更は委託者、受託者及び受益者の合意によってすることができるとされており、信託の変更をする権限には、他の者との合意により信託の変更をすることができる権限を含むとされているからです。

ですので、委託者、受託者、受益者は信託の変更をする権限を現に有していることになります。

※ ただし2つ目の要件「信託財産の給付を受けることとされている者」で受益者はみなし受益者からは除かれています。

信託財産の給付を受けることとされている者

「財産の給付を受けることとされている者」は、みなし受益者を判断する際の2つ目の要件です。

この財産の給付を受けることとされている者には残余財産受益者と帰属権利者が該当します。

ですが、残余財産受益者は前述した「受益者」にあたります。ですので、残余財産受益者はみなし受益者にあたるわけではなく、帰属権利者がみなし受益者にあたります。

さらに、信託の変更する権限を現に有している委託者が信託行為で自己を帰属権利者に定めているときには、委託者もみなし受益者になります。

また停止条件付で信託財産の給付を受ける権利を有する者もみなし受益者となります。

家族信託を活用するときに税金のことも検討しないと、例えば、受託者がみなし受益者に該当してしまうと、信託契約時点で贈与税等が発生してしまいます。信託財産が億単位であれば、相当な贈与税が課税されます。

贈与税で最高税率は55%が課税されれば、相当な痛手となることはいうまでもありません。

特定委託者とは?

特定委託者とは、信託の変更をする権限を現に有し、かつ、当該信託の信託財産の給付を受けることとされている者(受益者を除く。)のことです。

「信託の変更をする権限を現に有し」かつ「信託財産の給付を受けることとされている者(受益者を除く。)」という2つの要件を満たせば特定委託者として扱われます。

先ほど「みなし受益者」について前述しましたが、みなし受益者と特定委託者は同義です。

みなし受益者という文言は所得税法上で用いられている言葉です。一方、特定委託者という文言は相続税法上で用いられている言葉です。所得税法と相続税法で文言は違いますが、みなし受益者と特定委託者は同じ意味です。

信託の変更する権限を現に有する

「信託の変更する権限を現に有する」は特定委託者を判断する際の1つ目の要件です。

信託の変更は「委託者、受託者及び受益者の合意によってすることができる」とされています(信託法149条)。また信託の変更をする権限には、他の者との合意により信託の変更をする権限を含むとされているため、委託者や受託者は信託の変更をする権限を有していることになります(相続税法施行令1条の7)。

信託財産の給付を受けることとされている者

「信託財産の給付を受けることとされている者」はみなし受益者を判断する際の2つ目の要件です。

注)受益者は除きます。

この点も、みなし受益者の「信託財産の給付を受けることとされている者」と同じ考え方です。

受託者が帰属権利者になっていれば特定委託者にあたりますし、次のような委託者も特定委託者になります。

- 委託者が信託行為の定めにより帰属権利者として指定されている場合

- 信託行為に信託法第 182 条第 2 項に規定する残余財産受益者または帰属権利者の指定に関する定めがない場合

- 信託行為の定めにより残余財産受益者又は帰属権利者として指定を受けた者のすべてがその権利を放棄した場合

ちなみに、停止条件が付された信託財産の給付を受ける権利を有する者で、信託の変更する権限を有する者も特定委託者となります。

課税リスクへの対処法

みなし受益者や特定委託者にあたれば、課税リスクがあることは既にお伝えした通りです。

ですが、みなし受益者や特定委託者にあたらないようにする方法があります。

少なくともこの文言を契約書に盛込めば、みなし受益者や特定委託者にあたることは回避できます。

※ ただし適切に契約書に盛込む必要があります。

税法上の受益者のまとめ

最後に信託法の受益者と税法上の受益者についてまとめます。イメージ的には次のようになります。

本当に重要なことなので繰り返しますが、みなし受益者や特定委託者にあてはまれば、思わぬタイミングで贈与税等が課税されます。

贈与税の最高税率は55%です。思いもよらないタイミングで課税がされないよう相当な注意をして家族信託についての契約書を作成することを強くお勧めします。