ご親族が亡くなって相続が開始したときに、どのような手続きから進めたら良いかわからないかたもいらっしゃるはずです。

特に、ご家族で初めての相続があったときに、どのような手続きから進めたら良いかわからない方は多いように感じます。

ここでは相続発生後に必要となる手続きについて、その期限も合わせて、相続実務の経験豊富な司法書士がわかりやすく説明します。

相続手続きの全体の流れ

個々の相続手続きを具体的に説明する前に、相続手続き全体のイメージをざっくり掴んだ方が理解しやすいと思います。

ですので、まずは主な相続手続きについて、時系列でざっくり確認します(個々の手続きについては、この時系列では省略し、次の項目以降で説明します)。

この時系列でもわかるように、主な相続手続きの期限は、相続から7日以内、10日以内、14日以内、3か月以内等のようになっています。

このなかでも重要となるのは相続開始から3以内の相続放棄、限定承認等の手続きと、10か月以内の相続税の申告となります。

以下では、相続開始後に必要となる各々の手続きについて説明します。

相続開始から7日以内の手続きは?

親族が亡くなったときには、悲しみが止まらないとは思いますが、その一方で、相続に関する手続は進める必要があります。

ご遺族の方にとっては悲しい時期ですが、次の手続きは7日以内に行う必要があります。

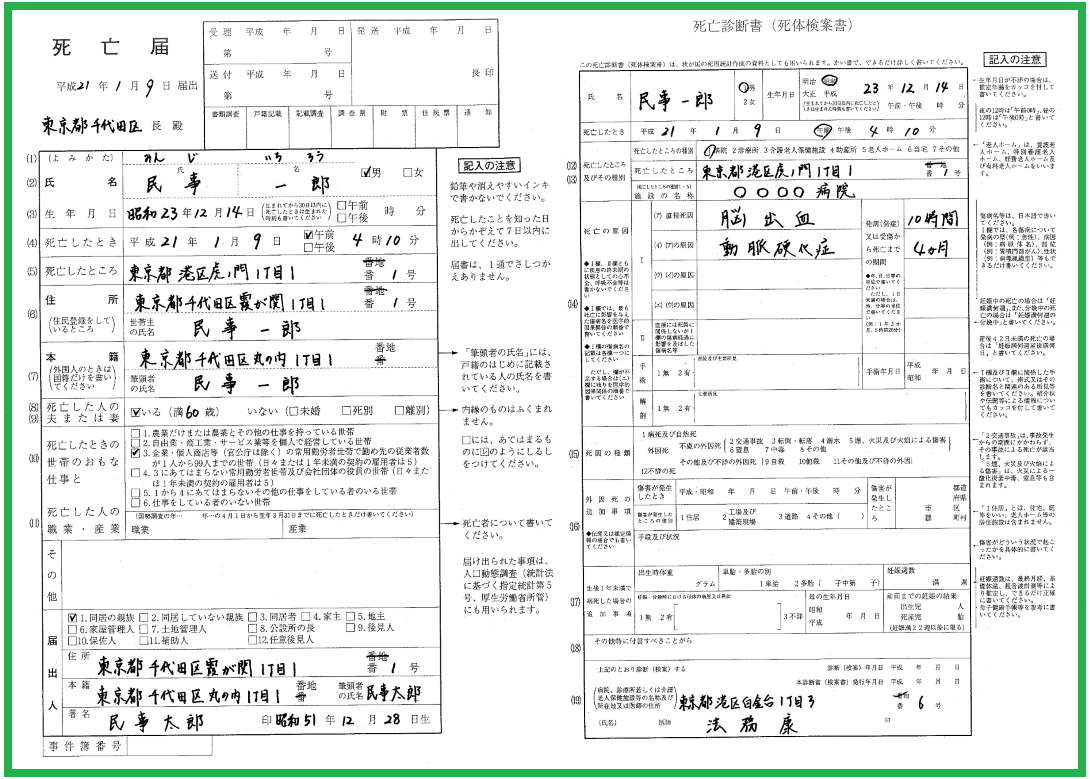

死亡診断書の受取り

ご親族の方がお亡くなりになると担当医者や主治医が死亡診断書を発行します。この死亡診断書がなければ、死亡届や埋葬などその後の手続きを進めることができません。

医師が発行した死亡診断書は確実に保管しその後の手続きに備え、できればコピーを取っておくと良いでしょう。

死亡届の提出

死亡届に記入して、親族や同居人が、故人の死亡地・本籍地(又は届出人の所在地)の区役所・市役所に提出します。この死亡届は相続開始から7日以内に提出します。

下に死亡届のサンプルを掲載します。死亡届の記入は難しくありませんので、下のサンプルを参考に記入しましょう。

左が死亡届で、右が死亡診断書です。死亡診断書は医師が記入します。

※ 死亡届と死亡診断書はセットになっています。

死亡届は火葬埋葬許可申請書と合わせて役所に提出し、その提出と同時に役所が発行する火葬許可証を取得することになります。

火葬許可証を取得すると葬儀社に火葬の申し込みができることになります。

なお、死亡届については葬儀社が提出代行することも珍しくありません。この点については、葬儀を依頼した葬儀社に確認すると良いでしょう。

火葬埋葬許可書の提出

前述した通り、死亡届の提出と合わせて火葬許可申請書を(相続開始から7日以内に役所に)提出します。

これらを役所に提出することで、役所から火葬許可書を受け取るとことができます。

葬儀社に火葬許可書を提出する必要がありますが、火葬した後に、火葬許可書が返却され、返却された火葬許可書が埋葬許可書を兼ねることになります。

相続開始後7日以内に必要な手続きをまとめると次のようなタイムラインになります。

葬儀費用については相続税の申告のときに必要になりますので、その領収書を保管しておき、税理士に提出しましょう。

相続開始から10日以内の手続きは?

相続開始から7日以内の手続きは主に死亡届や火葬埋葬に関する手続きでした。10日以内の手続きは、故人の生活や財産にかかわる手続きが多くなります。

年金受給の停止手続き(年金受給権者死亡届)

お亡くなりになった方が年金受給者であったときには、年金の受給停止手続きを管轄の年金事務所に申請する必要があります。

厚生年金の受給停止手続きは死亡後10日以内が期限です。また、国民年金の受給停止手続きは死亡後14日以内が期限です。

- 年金証書

- 死亡診断書まはた火葬許可証

- 戸籍謄本

相続開始から14日以内の手続きは?

10日以内の手続きが終わったところで、次は14日以内の手続きになります。

国民健康保険の資格喪失届の提出

故人が国民健康保険に加入していたときには、相続開始から14日以内に国民健康保険資格喪失届を役所に提出しなければなりません。

また故人が75歳以上の場合は後期高齢者医療資格喪失届を提出する必要があります。

いずれの場合にも喪失届を提出するときには、保険証を返却します。

- 健康保険資格喪失届

- 国民健康保険の保険証

- 高齢者受給証

- 限度額適用認定証(保有している場合)

- 戸籍謄本などの死亡を証明する書面

- 本人確認書類(運転免許証など)

介護保険の資格喪失届の提出

介護保険の被保険者がお亡くなりになったときには、相続開始後14日以内に介護保険の資格喪失届を役所に提出しなければなりません。

資格喪失の手続きをする際に必要となる書類は介護保険の資格喪失届、介護被保険者証等が必要です。

- 介護保険資格喪失届

- 介護保険被保険者証

- 介護保険負担限度額認定証(交付を受けている方のみ)

世帯主の変更届

世帯主がお亡くなりになったときには、相続開始後14日以内に世帯主変更届を役所に提出することが必要です。

ですが、世帯に残された人が1人のときや、残された世帯が15歳未満の子供とその親権者であるときには、世帯主の変更手続きは不要です。

遺された方(残された方が1名のとき)、または親が当然にして世帯主になるからです。

- 本人確認書類(運転免許証など)

- 国民健康保険証(加入している場合のみ)

銀行取引停止の手続き

相続が開始しても、その預金名義人が亡くなったことを金融機関は知らないことが通常です。ですので、他の相続人が勝手に預金を引き出してしまう恐れがあります。

勝手に引き出した相続人が預金を使い込んでしまうと、必ずしも返済できるとも限らず、他の相続人の相続分が実質的に目減りしてしまい、相続人間のトラブルになることもあります。

相続開始後の銀行手続きについては特に期限はないのですが、相続人間の不要なトラブルを避けるためには早めに金融機関に連絡して口座の入出金停止を依頼した方が良いでしょう。

死亡保険金の受取り

相続開始後には、死亡保険金の有無を早めに確認し、保険会社または保険会社の担当者に連絡しましょう。

保険金があるのかどうかは、保険会社からの郵便物や(故人が大切なものを保管している)引出し、金庫などで確認することができることが多いと思います。

死亡保険金の受取については、以下の書類が必要になることが通常です。

- 保険金請求書

- 死亡診断書の写し

- 本人確認書類

- 保険証券

※ 追加の書類が必要になることがあります。

相続開始から3か月以内にすべき前提手続きは?

ここで説明する「相続開始から3か月以内にすべき前提手続き」で説明する手続きは、法律上の期限は設けられていません。

ですが、この後に説明する「相続開始から3か月以内の手続き」の前提として事前に手続きしておく必要があります。

ここでは相続開始から3か月以内に事前に確認すべき手続きとして説明します。

遺言書の有無を確認

相続が開始した後には、まずお亡くなりになった方が遺言書を遺していないかどうかを必ず確認するようにしましょう。遺言書があれば、基本的には、遺言書の内容通りに相続財産の帰属が決まります。

ですので、まずは遺言書があるかどうか確認しましょう。お亡くなりになった方が大切な書類などを保管していた場所(金庫や引き出し)を確認しましょう。

遺言書がなければ、相続人全員で遺産分割協議をすることが一般的です。

遺言書の検認手続き

お亡くなりになった方が残した遺言書が自筆証書遺言であった場合には、家庭裁判所で検認手続きを受ける必要があります。

この検認手続きとは、家庭裁判所が遺言書の内容等を確認する手続きのことです。自筆証書遺言があったときには、相続開始後に家裁の検認手続きを受ける必要があります。

検認を受けなくても遺言書の内容が無効になることはないのですが、検認のために家裁に遺言書を提出しなかったり、家裁以外で遺言書を開封したときには過料として5万円以下の支払い命じられることがあります。この点は注意が必要です。

検認は申立書に必要事項を記入したうえで必要書類を添付し、お亡くなりになった方の最後の住所地の家裁に検認の請求をします。

- 遺言者の出生時から死亡時までのすべての戸籍謄本

- 相続人全員の戸籍謄本

※ 誰が相続人になるかによって、追加の書類を提出する必要があります。

余談ですが、故人が秘密証書遺言を作成していた場合にも、検認を受ける必要はありますが、秘密証書遺言が作成されることはごく稀です(秘密証書遺言が利用されることはほとんどありません)。

相続人の確定

遺産分割協議は相続人全員が参加する必要があり、相続人のうちの誰かが参加しなかった遺産分割協議は無効になります(遺産分割協議としての合意はなかったことになります)。

遺産分割協議の前提として、誰が相続人になるのかを確定させることはとても大切です。

出生からお亡くなりになるまでの戸籍の内容を確認すると、婚外子など、想定外の相続人がいることが判明することが稀にあります。

誰が相続人になるのかを確定させることはとても大切になります。

相続財産の調査

遺産分割協議の前提として、お亡くなりになった方が所有していた財産を確認する必要もあります。財産は、預金や不動産、株などのプラスの財産だけではなく、貸付金や、借金や未払債務などのマイナスの財産も正確に把握する必要があります。

貸付金や、名義預金などは漏れやすいので注意が必要です。

一般的に相続財産としては、不動産や貯預金、株式、車、高級装飾品、保険金などが多いはず。

また相続財産については以下のようなものを確認すると相続財産を把握しやすくなります。

| 各財産 | 確認方法 |

| 不動産 | 固定資産税の課税明細書、権利証など |

| 貯預金 | 通帳、キャッシュカード |

| 有価証券 | 証券会社からの郵便物、確定申告書など |

| 保険金 | 保険会社からの郵便物など |

過去の確定申告書などを確認すると、どのような財産を保有しているか推測することができます。また金融機関からの郵便物を確認することも有効です。

ネット口座(証券や預金など)を保有している場合には、口座名義人にeメールが届いていますので、PCで受信箱を確認すると相続財産の漏れ防止につながります。

相続開始から3か月以内の手続きは?

相続開始から3か月以内の手続きとして非常に重要な手続きとなるのは、相続放棄と限定承認です。

ここでは相続放棄と限定承認について説明します。

相続放棄

相続放棄とは、お亡くなりになった方の相続人が相続人になることを放棄することです。相続放棄をすると、相続人では無くなるため、相続財産を相続することもありません。

この相続放棄は相続開始から3か月以内(正確に言うと、相続の開始を知ったときから3か月以内)に家庭裁判所に対する申述をすることによって行うことになっています。

相続放棄は、例えば、お亡くなりになった方が所有していた資産の額よりも負債(借金など)の額の方が大きいときに放棄すると有効です。相続放棄をすると、資産を相続することはできなくなりますが、故人が負担していた借金を負担する必要もなくなります。

相続放棄しなければ、故人が抱えていた莫大な借金も相続することになり、莫大な借金を返済することも必要になります。

家庭裁判所に相続放棄の申述をする際には以下の書類を提出する必要があります。

- 相続放棄申述書

- 被相続人の住民票除票または戸籍附票

- 放棄する方の戸籍謄本

※ 実際に誰が相続放棄をするかによって、追加の資料が必要になることがあります。

相続放棄の申述後、実際に相続放棄を認めるかどうかを家庭裁判所が審理する期間は概ね1か月程度です。

限定承認

限定承認とは、お亡くなりになった方が所有していた財産を積極財産の範囲内で相続することです。

限定承認については、例えば次のようなイメージになります。

限定承認は相続開始から3か月以内に、相続人全員で家庭裁判所に対して申述する必要があります。

相続放棄は、相続人全員でする必要はありません。

限定承認は、例えば、被相続人がどのような資産・負債を所有しているか不明で、全ての財産を相続することに不安があるときや、資産よりも負債の方が多額のときに有効です。

- 限定承認申述書

- 財産目録

- 被相続人の出生から死亡までの全ての戸籍謄本

- 被相続人の住民票除票または戸籍附票

- 相続人の戸籍謄本

※ 配偶者のみ、または配偶者と兄弟姉妹が限定承認する場合など、誰が相続人であるかによって追加の書類が必要になることがあります。

単純承認とは、被相続人の所有した全ての資産・負債を相続することです。

相続放棄や限定承認の3か月以内という期間は家裁に請求することで延長することができます。

相続開始から4か月以内の手続きは?

亡くなった方であっても、亡くなる日までに所得があることがあります。そのときには、所得税の準確定申告をする必要があります。

所得税の準確定申告

所得税の準確定申告とは、年の中途で亡くなった人の確定申告のことです。言い換えると、相続人が、1月1日から死亡した日までに確定した被相続人の所得金額と所得税を計算して、相続の開始があったことを知った日の翌日から4か月以内に申告をする手続きのことです。

一般的に知られている確定申告は、毎年1月1日から12月31日までの1年間に生じた所得について計算し、翌年の2月16日から3月15日までの間に申告(と納税)をする手続きのことです。

準確定申告は、相続が開始から亡くなる日までの所得を相続開始から4か月以内に申告をすることです。

準確定申告についてのポイントは、リンク先で説明しています。

相続開始から10か月以内の手続きは?

遺産分割協議の実施

相続税を申告するにしても、不動産の登記(名義変更)をするにしても、その前提として基本的には遺産分割協議が成立している必要があります。

遺産分割協議では、誰がどの財産を承継するのかについて相続人全員で合意する必要があります。

遺産分割協議後は、相続人の人数分の遺産分割協議書を作成し、各相続人が実印で押印し、各自で遺産分割協議書を保管することをお勧めします。

作成した遺産分割協議書は、金融機関に提出したり、不動産の名義変更で法務局に提出することがありますので大切に保管しましょう。

法務局に遺産分割協議書を提出したときには、原本は返還して頂けるよう手続きしましょう。

不動産の名義変更手続き(相続登記)

相続人全員による遺産分割協議が成立したときには、不動産については速やかに名義変更することを(相続登記)お勧めします。

相続登記については「いつまでにしなければならない」といった期限はないのですが、私たちの事務所の場合には相続税の申告前に登記は済ませてしまうことがほとんどです。

補足になりますが、今後、相続登記は義務化され、放置すると罰則がありますので注意が必要です。

相続登記をするときには主に以下のような書類を用意することが一般的です。

- 遺産分割協議書または遺言書

- 相続人全員の印鑑証明書

- 被相続人の出生から死亡までの全ての戸籍謄本

- 相続人の戸籍謄本

- その不動産を相続する相続人の住民票

- 固定資産評価証明書

※ 状況によって追加の書類が必要になることがあります。

この書面は法務局に申請して取得することになりますが、法定相続情報を取得すると、その後の手続き(例えば、銀行預金の払戻や証券会社での手続きなど)が非常に簡便になります。相続登記をするときには、合わせて法定相続情報も法務局に申請することをお勧めします。

相続税の申告と納付

相続税の申告は、相続の開始があったことを知った日の翌日から10か月以内に申告書を作成して税務署に提出する必要があります。

ですが、全ての相続で相続税を申告する必要があるわけではありません。

相続財産が基礎控除額を超えるときに相続税を申告し、納付する必要があります。この点についてはご存知の方が多いかと思います。

遺産分割協議がスムーズにまとまることが望ましいのですが、場合によっては相続人間の争いに発展してしまい相続開始から10か月以内には遺産分割協議が成立しないことも稀にあります。

相続人全員で遺産分割協議で合意できないときであっても10か月という期限は基本的には延期できませんので、(そのときには)いったん各相続人が法定相続分で財産を取得したものとして相続税の計算をし、申告と納税するという流れになります。

遺産分割協議が成立した後に、改めて相続税の申告をすることになります(更正の請求)。

相続開始から1年以内の手続きは?

基本的な相続手続きは、相続税の申告で終了となります。ですが、なかには遺留分に関しての手続きが発生してしまうケースもあります。現実には、それほど多くあるわけではありません。

遺留分の減殺請求

遺留分とは、兄弟姉妹以外の相続人が最低限承継できる相続分のことです。

兄弟姉妹以外の相続人がに遺留分があることは法律で決まっています。

なお、故人の兄弟姉妹には遺留分はありません。この点は間違いやすいところです。

もし生前贈与や遺贈で相続人の遺留分が侵害された場合には(最低限保証された相続分を承継できなくなった場合)には、遺留分を侵害された相続人は、侵害している他の相続人など(例えば、遺贈を受けた他の相続人など)に対して「侵害している分を私に引渡してください」と請求することができます。

この請求のことを遺留分減殺請求と言います。

遺留分減殺請求は、遺留分を侵害されている相続人が、相続の開始及び遺留分を侵害する贈与又は遺贈があったことを知った時から1年内に請求する必要があります。

ただし、遺留分の侵害を知らなかったときでも相続開始の時から10年を経過すれば遺留分の減殺請求はできなくなります。

また相続人は「自分には最低限保証された相続分がある」ことは知っておきましょう。

相続開始から2年以内の手続きは?

葬祭費・埋葬費の請求

お亡くなりになった方が加入していた保険(国民健康保険、協会けんぽ、健康保険組合)によって、葬祭費や埋葬費を請求することができます(相続人は、葬式や埋葬でかかった費用の一部を請求することができます)。

各保険ごとに請求できる金額や申請先は以下の表のようになります。

| 国民健康保険 | 5万~7万円 |

| 申請期間 | 葬儀を行った日の翌日から2年以内 |

| 申請先 | 役所 |

| 協会けんぽ | 5万円 |

| 申請期間 ※ | 死亡した日又は埋葬した日の翌日から2年 |

| 申請先 | 協会けんぽ |

| 健康保険組合 | 5万円 |

| 申請期間 ※ | 死亡した日の翌日から2年以内 |

| 申請先 | 健康保険組合 |

※ 2年で時効消滅します。

高額医療費の請求

医療機関や薬局の窓口で支払った額が、暦月(月の初めから終わりまで)で一定額を超えた場合に、その超えた金額の分の支給(高額医療費の支給)を受けることができます。

この高額医療費は、診療を受けた月の翌月の初日から2年内に請求することが必要です。請求しなければ時効によって消滅してしまいますので注意が必要です。

相続が開始したときには忘れずに請求しましょう。

相続開始から3年10か月以内の手続きは?

相続税の軽減手続き

相続人全員での遺産分割協議で合意できないときでも、相続開始から10か月以内に(いったん)法定相続分で相続税の申告しなければならないことについては前述しました。

このときには、小規模宅地等の特例や配偶者の税額軽減の特例を受けることができないのですが、その後、相続人全員で遺産分割協議で合意し、税務署に対して更正の請求をすると小規模宅地等の特例や配偶者の税額軽減の適用を受けることができます。

相続税の申告後に小規模宅地等の特例や配偶者の税額軽減の特例を受けるためには、相続開始から3年10か月以内に遺産分割協議で合意し、その後4か月以内に税務署に対して更正の請求をすることが必要です。

相続開始から5年以内の手続きは?

遺族年金の受給手続き

遺族年金とは、国民健康保険あるいは厚生年金に加入している方が亡くなったときに遺族が受け取ることのできる年金のことです。

遺族年金は相続開始から5年以内に請求する必要があります。5年を経過すると時効によって消滅してしまいます。この点は必要です。

遺族年金には、遺族基礎年金と遺族厚生年金の2つのタイプがあります。遺族基礎年金だけを請求する場合には亡くなった方の住所の市区町村役場で、遺族厚生年金を請求する場合には年金事務所で手続きをすることになっています。

遺族年金を請求するときには以下のような書類が必要になります。

- 年金請求書

- 年金手帳

- 戸籍謄本

- 世帯全員の住民票の写し

- 亡くなった方の住民票の除票の写し

- 請求する方の所得証明書

- 死亡診断書の写し

※ どなたが請求するかによって、必要書類が追加されることがあります。

相続開始から5年10か月以内の手続きは?

相続税の還付請求

相続税の申告は基本的に相続の開始があったことを知った日の翌日から10か月以内に申告・納付する必要があります。この点は既にお伝えした通りです。

ですが、ご自身で相続税の申告をした場合など、なんらかの”見落とし”や”誤り”があって(例えば、土地の評価額を減額できる状況であったのに見落としたために土地を過大評価したなど)相続税を過大に納付してしまうこともあるでしょう。

相続税を過大に納付したことが判明したときには、相続開始から5年10か月以内に税務署に対して手続きをすることで、過大に納付してしまった相続税の還付(返金)を受けることができます。

相続手続きのまとめ

ここまで相続開始後に必要な手続きについて、死亡届、火葬埋葬許可書、保険資格喪失届などの細かい手続きから、遺産分割や相続税の申告などの重要な手続きまで網羅的に説明しました。

既にお伝えしたように、相続開始後の手続きはたくさんあるのですが、特にポイントになるのは、遺言書の有無の確認、相続人の確定、遺産分割協議、相続放棄、限定承認、相続税の申告、不動産の名義変更です。

また相続手続きを進めるときには、下で提供しているようなチェックリストを活用すると漏れなく手続きを進めることができます。