ここでは相続開始後に必要な準確定申告書の記載の仕方について、わかりやすく解説します。

相続開始後に相続手続きについて調べたときに、初めて準確定申告のことを知った方も多いはず。

会社員の方のほとんどは、通常、年末調整で1年間の納税を完結させるため、確定申告については馴染みがないと思います。ましてや、準確定申告について馴染みのある方はほとんどいないとはず。

ここでは、準確定申告の意義や、必要書類、特徴的な書類・納付書の書き方について記入例を示しながら簡潔にお伝えします。

ただ、相続手続きにおいては必ずしも準確定申告が必要というわけではなく、準確定申告をする必要のない方もいらっしゃいます。準確定申告が必要か否かは税理士等の専門家に事前に確認した方が確実です。

相続手続き全体の流れは以下のリンク先で確認できます。

準確定申告とは

まずは準確定申告を説明する前に、一般的な確定申告について確認します。

確定申告とは、1月1日からその年の12月31日までの1年の間に受け取った所得を税務署に申告する手続きのことです。確定申告の期間は、翌年の2月16日から3月15日までの1か月です。

この点はご存じの方は多いはず。

個人事業主の方はもちろん、高額所得者、株式投資をしている方、ふるさと納税をしている方などは基本的には確定申告しているはずですね。

ですが、不幸にも1年の途中で、12月31日前にお亡くなりになることがあります。1月1日からお亡くなりになる日までの所得を計算して納税するのが準確定申告です。

準確定申告は、所得の計算期間が1年間ではなく、1年に満たないため確定申告に準じた手続きをする必要があります。

準確定申告は、相続の開始があったことを知った日の翌日から4か月以内に管轄の税務署に申告しなければならず、納税もしなければなりません。

後ほどお伝えしますが、すべての方が準確定申告が必要なわけではないですので、この点は注意したいところです。

準確定申告の必要書類

準確定申告には以下のような書類を提出する必要がありますが、なかでも特徴的な書類は「確定申告書付表」です。この付表は通常の確定申告では不要なのですが、準確定申告では作成・提出することになります。

確定申告書付表以外に、源泉徴収票などが必要になることは通常の確定申告と同様です。準確定申告における必要書類は次の通りです。

- 準確定申告書

- 源泉徴収票

- 所得控除証明書 ※1

- 所得税及び復興特別所得税の確定申告書付表(後述)

- 医療費の領収書

- 委任状 ※2

※1 例えば、生命保険や社会保険、地震保険などの控除証明書が所得控除証明書にあたります。毎年、保険会社等から郵送されているはずです。

医療費や、保険料等を所得から控除すると所得税を抑えることができます。

※2 1人の相続人が他の相続人を代表して申告するときに委任状が必要になります。

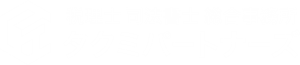

確定申告書付表の記入例・書き方

以下では準確定申告書で必要となる確定申告書付表の書き方について記入例を示しながら説明します。

1.故人の住所・氏名等

赤枠1では、故人の情報を記入します。〒、住所と氏名、死亡年月日について正確に記載しましょう。

2.納税額または還付額等

赤枠2では、納税額や相続人のうちの代表者名を記載します。

納税額については、準確定申告書第一表で算出した金額を転記します。

また、もしも限定承認をしているときには、「限定承認」という文言を丸で囲みましょう。

限定承認については以下のリンク先で詳しく解説しています。

3.相続人の住所・氏名、連絡先など

赤枠3では、相続人各々の住所、氏名、マイナンバー、電話番号などを記載します。

相続分については、遺言書で相続分が指定されていれば、「指定」を丸で囲み、指定相続分を記入します。実際には遺言書で相続分が指定されるケースはほとんどないので、「法定」を丸で囲むことの方が多いのではないかと思います。

相続財産の価額という記載欄がありますが、準確定申告の期限となる相続開始後4か月以内においては相続財産の価額が判明していないことも多々あります。そのようなときには相続財産の価額の欄は空欄で提出せざるを得ません。

4.納める税金等

赤枠2で「死亡した者の納める税金又は還付される税金」を記入しましたが、その金額に法定相続分または指定相続分を乗じた金額を記入します。

算出した金額に100円未満があるときには、切り捨てましょう。

納税ではなく、既に納付した税金が還付されるときには、各相続人ごとの還付金額と還付金が振り込まれる金融機関口座を記載しましょう。

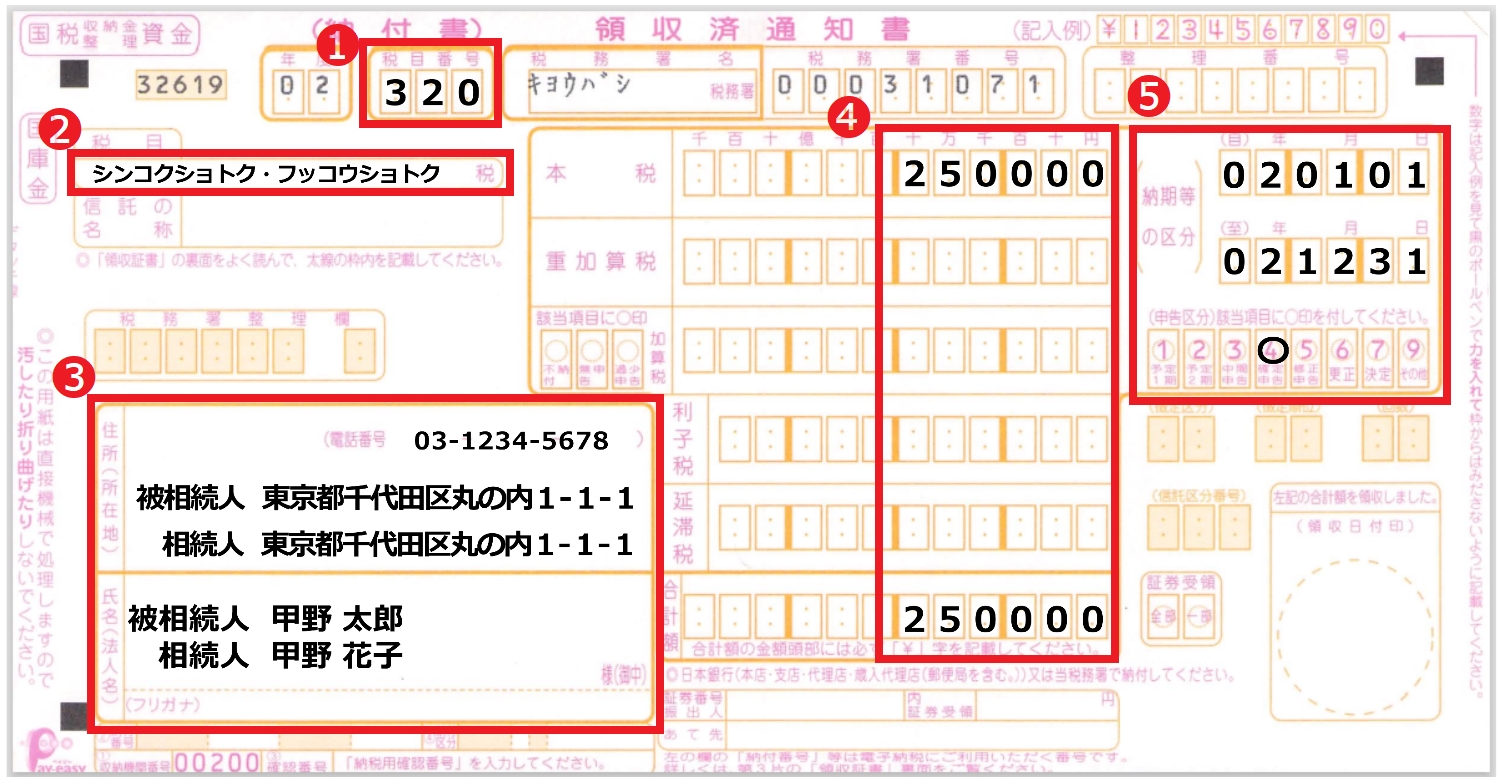

準確定申告における納付書の書き方

ここでは準確定申告における納付書の書き方を説明します。準確定申告書における納付書の書き方も、通常の納付書とは、異なる箇所があります(住所と氏名の記載の仕方が通常とは異なります)。

1.税目番号

税目番号は、「320」と記入します。

2.税目

税目は「シンコクショトク・フッコウショトク」と記入します。もちろん、漢字で「申告所得・復興所得」と記載しても構いません。

3.住所および氏名

住所と氏名については、記載例のように被相続人の住所・氏名と相続人の住所・氏名を併記します。

この記載の仕方が、確定申告書の納付書の記入とは異なります。

4.納税すべき金額

ここには、納税すべき金額を記入します。確定申告書付表の記載例の箇所で説明したように、甲野花子の納付すべき金額は250,000円となります。

5.納期の区分など

令和2年度中に相続が開始したときの納期は「02年1月1日から02年12月31日」となります。

また納期の下に記入する申告区分については、4の「確定申告」に〇を付けます。

準確定申告書の提出先と税金の納付先

準確定申告は亡くなった人の住所を管轄する税務署に提出します。納税先も、準確定申告は亡くなった人の住所を管轄する税務署です。

準確定申告が必要な人はどんな方ですか?

既にお伝えした通り、準確定申告は全ての方が必要になるわけではありません。準確定申告が必要になる方は主に次のような方々です。

- 個人事業主

- 不動産の賃貸収入があった人

- 2000万以上の給与収入があった人

- 2か所以上から給与を得ていた人

- 給与所得以外に20万を超える所得があった人

- 400万円を超える年金収入があった人

- 株式・不動産の売却収入があった人

以上、準確定申告に関してお伝えしましたが、実際に準確定申告が必要か否か不安な方は、相続税の申告を税理士に依頼する際に、準確定申告の要否についても確認することをお勧めします。